موج C به صورت 5 موجه ایجاد می گردد (موج اصلاحی) .

-

نسبتهای موج C :

-

1- نسبت ریتریسمنت 8.61 یا 6.78 موج 1

2- نسبت اکستنشن 161 یا 261ریتریسمنت موج B

3- نسبت پروجکشن 161 یا 100 موج A

4- نسبت انتهای موج 5

-

نکته موج C :

-

1- موج Cمعمولا تا نسبت 161 پروجکشن موجA ایجاد میشود.

-

نسبتهای فیبوناچی تایم :

-

1- نسبت 50 یا 61.8 ریتریس موج 1

2- نسبتهای انتهای موج 5 (داخلی C)

3- اکستنشن 161 موج B

4- پروجکشن 100موج A

-

شکل و ساختار موج C :

-

موج B به صورت سه موجه می باشد.

پترن اریگولار فقط در کارکشن موج b ایجاد می گردد (موج اصلاحی) .

-

نسبتهای موج B :

-

1- نسبت 61.8 یا 78.6 یا 88.6 ریتریس موج A

2- 127 یا 161 اکستنشن موج b (چون موج Bبه صورت کارکشن می باشد)

3- نسبتهای انتهای موج 5 ( داخلی c )

4- احتمال تشکیل پترن گارتلی یا بت یا (123)

5- 127 یا 161 اکستنشن موج A پترن اریگولار

-

نکته موج B :

-

1- احتمال تشکیل پترن گارتلی یا بت یا (123)

-

نسبتهای فیبوناچی تایم :

-

1- نسبت 100 یا 161پروجکت A از انتهای موج B

2- نسبت 161 اکستنشن موج b

3- نسبت 100 پروجکشن موج a

-

شکل و ساختار موج B :

-

موج A اصلاحی به صورت سه یا پنج موجه ایجاد می شود (موج اصلاحی) .

-

نسبتهای موج A :

-

1- 127 یا 161 اکستنشن موج4 (داخلی A)

2- نسبت 100یا 161 پروجکشن موج یک (داخلی A )

3- نسبت 38.2یا 61.8 پروجکشن 3-0 (داخلی A )

4- نسبتهای داخلی انتهای موج 5 (داخلی A)

5- نسبت 424 موج 2 (داخلی A)

نکته موج A :

-

1- احتمال تشکیل پترن باترفلای

-

نسبتهای فیبوناچی تایم :

-

1- 161 فیبو تایم اکستنشن موج 4 (داخلی a )

2- 100 یا161 فیبو پروجکت موج 1 از انتهای موج 4 (داخلی a )

3- 38.2 یا 50یا 61.8فیبو پروجکت انتهای موج 3-0 از موج 4 (داخلی a )

4- نسبت 424 اکستنشن موج 2 (داخلی a )

-

شکل و ساختار موج A :

موج 5 به صورت پنج موجه ایجاد می شود (موج پیشرو) .

-

نسبتهای موج 5 :

-

1- نسبت اکستنشن 127 یا 161 موج 4

2- نسبت پروجکشن 100% یا 161% موج 1

3- نسبت 2/38 یا 8/61 پروجکشن موج 3-0

3- نسبت انتهای موج 5 (داخلی 5)

5- نسبت 424 موج 2

-

نکته موج 5 :

-

1- دایورجنس Divergence قیمتی و اندیکاتور AO بین امواج 3-5 به صورت واگرایی ظاهر میشود.

2- موج 5 به صورت پنج موجه ایجاد می گردد.

3- در انتهای موج 5 امکان تشکیل پترن باترفلای می باشد.

-

نسبتهای فیبوناچی تایم :

-

1- 161 فیبو تایم اکستنشن موج 4

2- 100 یا 161 فیبو پروجکت موج 1 از انتهای موج 4

3- 38.2 یا 50 یا 61.8 فیبو پروجکت انتهای موج 3-0 از موج 4

4- نسبت 424 اکستنشن موج 2

5- نسبتهای انتهای موج 5 (داخلی 5)

-

شکل و ساختار موج 5 :

موج 4 به صورت سه موجه یا کامپلکس می باشد.

احتمال تشکیل اریگولار در کارکشن موج abc (موج پیشرو) وجود دارد .

-

نسبتهای موج 4 :

-

1- نسبت پروجکشن 161 یا 261 موج 1

2- نسبت اکستنشن 261 یا 361 موج 2

3- نسبتهای انتهای موج 5 (داخلی 3)

-

نکته موج 4 :

-

1- درانتهای موج 3 یک پیک بلند در اندیکاتور AO ایجاد می گردد.

2- در انتهای موج 3 امکان ایجاد پترن کراب وجود دارد.

3- موج 3 به صورت پنج موجه ایجاد می گردد.

4- موج 3 بلندترین موج پیشرو می باشد.

5- موج 3 معمولا تا پروجکشن 261 موج 1 ادامه می باید.

-

نسبتهای فیبوناچی تایم :

-

1- نسبت 161 یا 261 پروجکشن موج 1

2- نسبت 261 ریتریسمنت موج 2

3- نسبتهای داخلی موج 5 (داخلی3)

-

شکل و ساختار موج 4 :

موج 3 به صورت پنج موجه ایجاد می شود. (موج پیشرو )

-

نسبتهای موج 3 :

1- نسبت پروجکشن 161 یا 261 موج 1

2- نسبت اکستنشن 261 یا 361 موج 2

3- نسبتهای انتهای موج 5 (داخلی 3)

-

نکته موج 3 :

-

1- درانتهای موج 3 یک پیک بلند در اندیکاتور AO ایجاد می گردد.

2- در انتهای موج 3 امکان ایجاد پترن کراب وجود دارد.

3- موج 3 به صورت پنج موجه ایجاد می گردد.

4- موج 3 بلندترین موج پیشرو می باشد.

5- موج 3 معمولا تا پروجکشن 261 موج 1 ادامه می باید

-

نسبتهای فیبوناچی تایم :

-

1- نسبت 161 یا 261 پروجکشن موج 1

2- نسبت 261 ریتریسمنت موج 2

3- نسبتهای داخلی موج 5 (داخلی3)

-

شکل و ساختار موج 3 :

-

موج 2 به صورت سه موجه یا کامپلکس می باشد

احتمال تشکیل ایریگولار در کارکشن موج abc وجود دارد (موج پیشرو)

-

نسبتهای موج 2 :

-

1- نسبت 61.8 یا 78.6 یا 88.6 ریتریس موج یک

2- 127 یا 161 اکستنشن موج b

3- نسبتهای انتهای موج 5 ( داخلی c )

-

نکته موج 2 :

-

1- درصورت ایجاد شدن موج 2 به کامپلکس بهتر است معامله صورت نگیرد

2- موج 2 به صورت ABC ایجاد می گردد

3- موج B در داخل موج 2 به صورت سه موجه ایجاد میشود.

4- موج C در داخل موج 2 به صورت پنج موج ایجاد میشود.

5- احتمال تشکیل پترن گارتلی-بت یا (123)

6- موج 2 نمی تواند 100موج 1 را بپوشاند.

-

نسبتهای فیبوناچی تایم :

-

1- نسبت 50 یا 61.8 ریتریس موج 1

2- پروجکشن 100موج a

3- اکستنشن 161 موج b

نسبتهای انتهای موج 5 (داخلی c)

-

شکل و ساختار موج 2 :

اعداد فیبوناچی دامنه ای از صفر و یک هستند که هر عدد جدید مجموع دو عدد قبل از خود می باشد نسبت های بین این دامنه اعداد بسیار جالب و کاربردی می باشد. معمولا از نسبت های 38.2درصد، 50 درصد، 61.8 درصد، 100درصد و 161.8 درصد در بازار برای تحلیل میزان حرکت قیمت استفاده می شود.

- معمولا موج دو 61.8 درصد از میزان حرکت موج یک را بازگشت دارد.

- موج چهار معمولا تا حداکثر 38.2 درصد از موج سوم را بازگشت دارد.

- موج پنج می تواند 38.2 یا 61.8 درصد حرکت اصلی ابتدای موج یک تا انتهای موج سوم را حرکت داشته باشد.

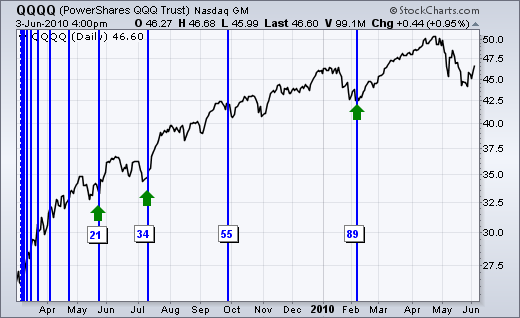

- به لحاظ زمانی نیز امواج می توانند بر اساس دوره زمانی اعداد فیبوناچی حرکت کنند. به عنوان مثال اگر موج سوم گسترش یافته و 21 ماه طول زمانی داشته باشد موج 5 یک عدد فیبوناچی عقب تر می باشد و 13 ماه زمان تشکیل آن طول می کشد.

- در موارد بسیاری امواج حرکتی در محدوده یک کانال حرکت می کنند. این کانال می تواند از امتداد خط کانال پایان نقاط موج های یک و سه ترسیم شده باشد و یا می تواند از امتداد ابتدای امواج دو و چهار ترسیم شده باشد.

- به همان ترتیب که در موج های حرکتی می توانیم روند و کانال داشته باشیم. برای امواج اصلاحی زیگزاگ نیز می توانیم کانال ترسیم کنیم. شیوه ترسیم بدین شکل است که از انتهای موج 5 به ابتدای موج B خط روند رسم می شود و به موازات آن خط کانال از انتهای موج A ترسیم می شود.

در امواج انگیزشی:

- اگر موج دوم بصورت آنی و با سرعت زیاد بازگشت داشته باشد و زمانی کوتاه را مانند امواج اصلاحی زیگزاگ به خود گرفته باشد در موج چهارم تکرار این مدل تصحیح بسیار ضعیف است و بازگشت با دوره زمانی طولانی تر و حالتی غیر از زیگزاگ اتفاق می افتد.

- معمولا حرکت سریع و با دوره زمانی کوتاه برای موج های اصلاحی به شکل زیگزاگ اتفاق می افتد.

- معمولا حرکت رنج با دوره زمانی طولانی مدت در موج های اصلاحی به شکل های تخت (Flat)، مثلث ها (Triangle) و اصلاحی های ترکیبی (Combination) به وجود می آیند.

- در امواج حرکتی که به شکل مثلث قطری (Diagonal Triangles) هستند تناوب بین موج دوم و چهارم وجود ندارد.

تناوب:

در امواج اصلاحی

- اگر در موج A شاهد یک حرکت با ساختار a، b، c به شکل تخت (Flat) باشیم در موج B به احتمال زیاد شاهد یک ساختار زیگزاگ مانند هستیم و یا بالعکس.

- اگر بازگشت کامل در موج A با یک زیگزاگ آغاز بشود حرکت موج B می تواند با زیگزاگ دیگری که ساختارش به بیرون از محدوده زیگزاگ اول رسیده است امتداد پیدا کند.

محدوده موج چهار

- محدوده موج چهار از یک درجه بزرگتر معمولا تا موج چهار یک درجه کوچکتر موج سه اصلی امتداد می یابد و در موارد اندکی از موج چهار ریز موج های موج سه حرکتی بیشتر انجام می دهد.

زیگزاگ (Zigzag) حالت اول موج های اصلاحی می باشد که ریز موج های A و B و C به ترتیب شامل ریز موج های 5، 3، 5 می باشد. بدین معنا که موج A شامل 5 ریز موج، موج B شامل 3 ریز موج و موج C شامل 5 ریز موج می باشد. معمولا این موج اصلاحی در موج 2 یک درجه بالاتر ایجاد می شود و حالت تند با شیب زیاد را برای بازگشت قیمت شاهد هستیم.

تخت (Flat) حالت دوم موج های اصلاحی می باشد که ریز موج های A و B و C به ترتیب شامل ریز موج های 3، 3، 5 می باشد. بدین معنا که موج A شامل 3 ریز موج، موج B شامل 3 ریز موج و موج C شامل 5 ریز موج می باشد. معمولا این موج اصلاحی در موج 4 یک درجه بالاتر ایجاد می شود و حالت ساید در روند رو به جلو را برای ادامه حرکت قیمت در روند اصلی شاهد هستیم.

مثلث ها (Triangle) حالت سوم موج های اصلاحی می باشد که ریز موج های A و B و C را به همراه دو موج D و E دارد. تمامی ریز موج های هر موج شامل 3 ریز موج می باشد(3-3-3-3-3). معمولا این موج اصلاحی در موج 4 یک درجه بالاتر ایجاد می شود و حالت ساید در روند رو به جلو را برای ادامه حرکت قیمت در روند اصلی شاهد هستیم. مثلث ها به دسته ها و مدل های گوناگونی تقسیم بندی می شوند که می توانید در زیر حالت های مختلف تشکیلشان را مشاهده کنید.

امواج اصلاحی ترکیبی (Combination) آخرین حالت از مدل موج های اصلاحی می باشد که ریز موج هایش ترکیبی ازامواج بازگشتی قبلی می تواند باشد و با W، X، Y نمایش داده می شوند. معمولا این موج اصلاحی در موج 4 یک درجه بالاتر ایجاد می شود و حالت ساید در روند رو به جلو را برای ادامه حرکت قیمت در روند اصلی شاهد هستیم. امواج اصلاحی ترکیبی می توانند شامل هر ترکیبی از امواج اصلاحی قبلی پشت سر هم باشند بدون آنکه دو ترکیب پشت سر هم تکرار شود. به عنوان مثال اگر در شکل زیر ترکیب اصلاح “تخت” موج X سه تایی و یک مثلث را شاهد هستیم دو ترکیب یکسان (دو مثلث) نباید پشت سر هم در موج اصلاح ترکیبی تکرار شود.

مطالب ضمیمه:

شباهت:

- دو موج حرکتی یا انگیزشی از پنج موج حرکتی، معمولا به لحاظ زمانی و حرکت قیمت شبیه به یکدیگر هستند. حتی اگر به لحاظ حرکت قیمتی شبیه یکدیگر نباشند با توجه به یکی از درصدهای فیبوناچی 61.8 درصد، 100 درصد، 161 درصد یا 261 درصد نسبت به هم تناسب دارند.

- معمولا در پنج موج حرکتی شاهد هستیم که دو موج انگیزشی در یک موج حرکتی از درجه بزرگتر هر دو گسترش یافته نمی شوند. در غالب موارد یک موج گسترش یافته است که بیشتر در مورد موج سوم اتفاق می افتد.

- برای مثال اگر موج سوم گسترش یافته باشد موج 5 گسترش یافته نمی شود و حداکثر تا 61.8 درصد از اندازه موج سوم حرکت می کند.

رفتار انبوه مردم در الگوهای روندها و بازگشت های بازار شناخت پذیر هستند. الیوت نام این شناخت پذیری را قانون موج ها نام گذاشت که ساختارهای اتصال یافته ای برای مدل های بزرگتر از بعضی الگوها و اسلوب آنها می باشد. بازگشت های قیمت و آغاز ساخته شدن قالب جدید برای الگویی از اندازه و موج یک درجه بالاتر نیز همین اصول را دارد. اصل پایه ای امواج بر پنج موج محرک که با اعداد مشخص می شود و سه موج اصلاحی که با حروف نمایش داده می شود استوار است.

هر موج حرکتی از پنج ریز موج تشکیل می شود که شامل سه موج انگیزشی و دو ریز موج اصلاحی است. موج اصلاحی نیز شامل سه ریز موج است که دو موج آن انگیزشی و یک موج آن آصلاحی می باشد. موج های انگیزشی همیشه در جهت موج حرکتی یا اصلاحی یک درجه بزرگ تر از خود می باشند. بنابراین در هر درجه از روند حرکت در جهت موج اصلی پنج موجی و حرکت در جهت درجه بزرگتر اصلاحی سه موجی می باشد.

رالف نلسون الیوت سال 1938 بر اساس مشاهدات و تحقیقات خود نظریه ای را بر اساس تغییرات قیمت ارائه داد که بر مبنای آن دوره های حرکتی قیمت را در قالب الگوهای مشخص و تکرار شونده امواج توضیح می داد. این امواج روانشناسی توده مردم را در بازارها در قالب موج ها و الگوهای مشخص و تکرار شونده به ما نشان می دهد. از دیدگاه الیوت، ویژگی های حرکات بازارهای مالی بر مبنای شرایط احساسی، معقول، تکانشی، ابهام و منطق گروهی شکل گرفته است و تغییرات قیمت از سه اصل الگو، نسبت و زمان ساختار می پذیرد. الیوت عقیده داشت هر اتفاقی که در بازار روی می دهد ریشه در گذشته قیمت دارد و با تحلیل الگوهای تکرار شونده پیشین می توان آنها را به حال و آینده ارتباط و گسترش داد.

معامله بر اساس جفت ارزهای متقاطع (Rates Cross) مبحثی می باشد که اغلب مورد توجه معامله گرانی است که از سیستم تریدینگ استفاده می کنند. اغلب معامله گران مبتدی از معامله بر روی جفت ارزهای متقاطع پرهیز می کنند دلایلی مانند اسپرد بالاتر، آشنا نبودن با رفتار آن جفت ارز، کمبود دانش و اطلاعات فاندامنتالی از جمله دلایل فعالیت کمتر معامله گران در این ارزها می باشد و اغلب معامله گرانی که بر روی جفت ارزهای متقاطع کار می کنند به دنبال ارزهایی هستند که فراریت (Volatility) بیشتری داشته باشند مانند جفت ارز پوند به ین ژاپن.

متاسفانه بسیاری از معامله گران بدون اطلاع از تاثیر پذیری جفت ارزها از یکدیگر بر روی جفت ارزهای متقاطع اقدام به معامله می کنند و اغلب ضررهایی بیش از حد، متحمل می شوند. در بازار تبادلات ارزی با داشتن قیمت دو جفت ارز نسبت به ارزی ثابت میتوان قیمت آن دو جفت ارز را نسبت به هم محاسبه نمود که یکی از سه حالت زیر برایشان وجود دارد.

A —– C C —– B

AC*CB=A/B

(GBP/USD)* (USD/JPY)= GBP/JPY

A —– C B —— C

AC/BC=A/B

( EUR/USD) / (GBP/USD) =EUR/GBP

C —– A C —– B

CB/CA=AB

(USD/CHF)/(USD/JPY)= CHF/JPY

مثال: قیمت جفت ارز GBP/USD در حال حاضر 1.9717 و قیمت جفت ارز USD/JPY حالا 118.85 می باشد قیمت جاری جفت ارز GBP/JPY چقدر می باشد؟

1.9717*118.85= 234.33 قیمت جاری جفت ارز پوند به ین.

مثال: قیمت جفت ارز GBP/USD در حال حاضر 1.8864 و قیمت جفت ارز EUR/USD حالا 1.2792 می باشد قیمت جاری جفت ارز EUR/GBP چقدر می باشد؟

1.2792/1.8864= 0.6781 قیمت جاری بازار جفت ارز یورو به پوند.

مثال: قیمت جفت ارز USD/CHF در حال حاضر 1.2211 و قیمت جفت ارز USD/JPY حالا 118.59 می باشد قیمت جاری جفت ارز CHF/JPY چقدر می باشد؟

118.59/1.2211= 97.11 قیمت جاری بازار جفت ارز فرانک به ین.

بدیهی است قیمت های بروکر ها به خاطر اسپرد و تاخیر زمانی ممکن است چند پیپ با قیمت های محاسباتی ما متفاوت باشند اما در کل، قیمت کراس ها به این صورت قابل محاسبه خواهند بود.

بدین ترتیب با وابستگی ارزش ذاتی ارز هر کشوری در مقابل سایر ارزها قابل استنباط است که همه ارزهای جهانی دارای ارزش ثابتی برای خود باشند و با کم شدن ارزش پول هر کشوری تمامی ارزهای جهانی در مقابل آن ارز با افزایش ارزش روبرو شده اند. این مساله در مورد قوی شدن پول کشور ها نیز صادق است.

از همبستگی ارزها زمانی استفاده می شود که معامله گر رفتار متفاوتی را برای ارزهایی خاص در مقابل ارزی خاص انتظار دارند و می توانند به جای دو معامله بر روی دو جفت ارز، یک معامله بر روی جفت ارز متقاطع انجام دهند. به عنوان نمونه تحلیلی داریم از صعود قیمت در نمودار پوند به دلار و در عین حال تحلیل نمودار دلار به ین نیز از صعود حکایت دارد. بدین ترتیب می توان برای کاهش ریسک احتمالات در بازار و بالا بردن احتمال سود دهی، معامله ای بر روی پوند به ین انجام داد. در این صورت حتی اگر یکی از دو تحلیل پوند به دلار یا دلار به ین درست نباشد باز نمودار پوند به ین صعودی خواهد بود و ضرری متوجه حساب نمی شود. در عین حال حتی در صورتی که معامله ای بر روی جفت ارز متقاطع انجام نمی شود همیشه پیشنهاد می شود تحلیل بنیادی یا تکنیکی همبستگی هر ارز خاص را در مقابل ارزهای دیگر نیز انجام شود تا ریسک کمتری متوجه معاملات شود.

در بازار تبادلات ارزی مبنای جابجایی نرخ ها، میزان عرضه و تقاضای هر ارز می باشد و بدین لحاظ که ارزها همیشه با ارزی دیگر سنجیده می شوند. عرضه و تقاضای منفرد هر ارزی بر روی ارزش برابری ارز متقابل نیز تاثیر مستقیم دارد. این بحث بدین لحاظ گفته شد تا بتوانیم میزان جابجایی هر جفت ارز را جدا از مسائل بنیادی تاثیر گذار بر عرضه و تقاضا به لحاظ تکنیکی بررسی کنیم. شاخصی که میزان نوسان هر جفت ارز را در بازه زمانی خاصی اندازه گیری می کند با نام Volatility یا فراریت شناخته می شود.

فراریت مقدار میانگین نوسان هر جفت ارز، سهام یا کالا در بازه زمانی خاص می باشد. فراریت در بازار مبادلات ارز رابطه نزدیک و تنگاتنگی با ارزش ذاتی برابری نرخ آن جفت ارز دارد. اگر میزان عرضه و تقاضای یک جفت ارز را در دو بازه زمانی، برابر فرض کنیم میزان نوسان هر جفت ارز بسته به ارزش ذاتی نرخ برابری آن جفت ارز تعیین می شود. عموما ارزها در بازار مبادلات ارز در هر 24 ساعت یا یک روز کاری بین 0.5 تا 1.5 درصد از ارزش ذاتی خود را به صورت میانگین نوسان دارند. بدین معنی که اگر نرخ برابری (ارزش ذاتی) جفت ارز پوند به فرانک سوییس در یک سال گذشته 1.8000 بوده است بنابراین می توانیم انتظار داشته باشیم این جفت ارز روزانه میانگین 180 پوینت که برابر یک درصد ارزش ذاتی این جفت ارز می باشد حرکت دارد. یا به عنوان مثال اگر نرخ برابری (ارزش ذاتی) جفت ارز دلار استرالیا به دلار آمریکا در یک سال گذشته 0.75 بوده است بنابراین می توانیم انتظار داشته باشیم این جفت ارز روزانه میانگین 75 پوینت نوسان داشته باشد.

ذکر دو مساله نباید فراموش شود. اول اینکه شاید روزهای بسیاری را داشته باشیم که مقدار میانگین نوسان هر ارز بیشتر از 1.5 درصد از ارزش ذاتی باشد اما روزهایی قبل یا بعد مقدار نوسان کمتر باشد که میانگینشان به 0.5 تا 1.5 درصد ارزش ذاتی برسد و مساله دوم اینکه وقتی صحبت از فراریت می شود منظور بیشینه و کمینه قیمت(High و Low) می باشد.

این بحث بدین لحاظ حائز اهمیت است که انتظارات حرکتی یک جفت ارز را در یک بازه زمانی برای معامله گر مشخص می کند. زمانی که معامله گر روی دلار استرالیا به دلار آمریکا معامله می کند و حد سود یا ضررش حدود 150 پوینت است نمی تواند انتظار داشته باشد که حداکثر در طول یک روز بازار به هدف های قیمتی اش برسد. حال آنکه عکس این حالت را نمی تواند برای جفت ارزی مانند پوند به ین که میانگین نوساناتش حدود 180 پوینت در روز است را برای دستورات حد ضرر و سودش انتظار داشته باشد.

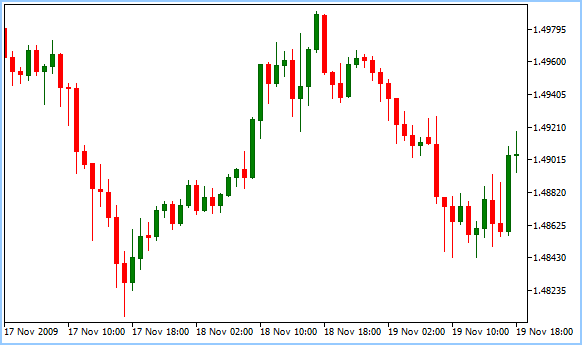

از یاد نبریم این قانون نانوشته در بازار مبادلات ارز در اصل از قانون حداکثر میزان نوسانات بازار اوراق بهادار گرفته شده است اما ناخودآگاه، در بازار ارز حالتی به وجود آورده که برای هر بازه زمانی معامله گران انتظار نوسان خاصی را پیش بینی می کنند. غیر از استفاده ای که از میزان فراریت برای حداکثر نوسانات هر روز می شود. با تشخیص این عامل که آیا در روزهای گذشته بازار کمتر از میزان میانگین نوساناتش، حرکت کمتر داشته، می توان متوجه شد که در روز یا روزهای آتی بازار حرکات بزرگتر و با دامنه بیشتری خواهد داشت. در عین حال تا با این تکنیک یا تکنیک های مشابه آشنایی کامل پیدا نکرده اید پیشنهاد نمی شود با زیاد شدن نوسانات در روزهای خاص، حرکات کمتر را در روزهای پیش رو انتظار داشته باشید. همانطور که در شکل زیر دیده می شود پس از اینکه چندین روز میانگین نوسان بسیار کم بوده است روز یا روزهایی را شاهد هستیم که فراریت بیشتر شده است تا میانگین نوسانات فراریت بر اساس ارزش ذاتی درست باشد.

برای بازه های زمانی بزرگتر، در بازه هفتگی فراریت یا اختلاف بیشینه و کمینه قیمت (High و Low) به صورت میانگین گرایش به 2.8 ارزش ذاتی آن جفت ارز دارد و برای بازه ماهانه به صورت میانگین گرایش حرکت دامنه نوسان به 7.5 درصد از ارزش ذاتی جفت ارز وجود دارد.

معمولا فراریت را با شاخص نمای تکنیکی سنجش انحراف معیار(Standard Deviation) می سنجند. به هر میزان انحراف معیار بالاتر باشد میزان فراریت بیشتر است. گرچه بدون استفاده از این شاخص نما نیز می توان میزان فراریت بازار را با نرم افزارهای آماری مورد سنجش قرار داد.

زمانیکه با ترسیم چنگالی کامل که تمامی اصول در آن رعایت شده است آشنا شدیم تکنیک هایی برای استفاده از چنگال “اندری” وجود دارد که می توانیم از آنها برای معامله در بازار استفاده کنیم.

1) روش استفاده اول از “چنگال اندری” زمانی است که با وجود ترسیم صحیح چنگال قیمت ها در بازار به سمت خط میانی چنگال حرکت نمی کنند. قیمت ها در روند نزولی اطراف بال بالایی و در روند صعودی اطراف بال پایینی حرکت دارند. این مساله که قیمت به خط میانی داخل چنگال نمی رسد می تواند نشانه ای از تضعیف قدرت روند جاری بازار در حالت فعلی باشد از این رو احتمال اینکه بال پایینی یا بالایی که قیمت حول آن خط در حال نوسان است شکسته شود بسیار محتمل است. شکل زیر نمونه ای از حالت اول ورود به معامله را برای یک چنگال صعودی نشان می دهد که با شکسته شدن خط بال پایینی می توان وارد معامله فروش شد.

2) قاعده دوم برای ورود به معامله زمانی ایجاد می شود که قیمت با اینکه به سمت خط میانی در حال حرکت است یک گپ (شکاف) در نزدیک خط میانی ایجاد می کند. گپ یا تثبیت قیمت در چنگال صعودی روی خط میانی و گپ یا تثبیت در چنگال نزولی زیر خط میانی نشانه ای پایداری روند در جهت فعلی می باشد. این موارد موقعیت های خوبی را برای ورود به معامله ایجاد می کنند. مثال این نمونه را در مثال زیر می توان مشاهده کرد.

3) قاعده سوم استفاده از چنگال زمانی مورد استفاده برای ورود به معامله قرار می گیرد که خط میانی برای قیمت تبدیل به یک خط حمایت یا مقاومت می شود و از پیشروی قیمت در روند نزولی به زیر خط میانی و در روند صعودی از پیشروی قیمت به بالای خط میانی جلوگیری می کند. معمولا برای استفاده از این ابزار در مورد ورود به معامله از شاخص نمای تکنیکی Stochastic (اندیکاتور استوکاستیک) استفاده می شود. اگرچه حالت بهینه برای ورود به معامله با مشاهده چنین وضعیتی که خط میانی چنگال حکم حمایت یا مقاومت را داشته، صبر کردن تا زمانی است که بال بالایی یا بال پایینی شکسته شود.

برای ترسیم یک چنگال “اندرو” سه اصل باید وجود داشته باشد تا چنگال ما برای استفاده مقبول باشد. این سه اصل به شرح زیر است:

الف) در یک چنگال اندرو (اندرو پیچفورک) محدوده جابجایی قیمت حتما باید بین دو چنگال کناری(بال کناری) قرار گرفته باشد. بنابراین زمانی که قیمت از بین دو چنگال کناری خارج شود چنگال ترسیمی دیگر مورد تایید نخواهد بود.

ب) نقطه C در چنگال نزولی حتما باید بین نقاط A وB قرار گرفته باشد و در روند صعودی نقطه C باید بین نقاط A وB قرار گرفته باشد یعنی موج تصحیحی B به C حتما باید در محدوده نقاط A تا B باشد. اگر این اصل پا برجا نباشد و به عنوان مثال نقطه A بین نقاط B و C باشد نشانه دهنده این موضوع است که روندی قالب، در جهت صعودی یا نزولی در بازار وجود ندارد.

ج) اصل سوم نیز مانند اصل قبلی به این نکته اشاره دارد که نقطه C حتما باید بین نقاط A وB قرار گرفته باشد و نقطه B ما بین نقاط A و C نباشد. این مورد زمانی به وجود می آید که با وجود روند صعودی یا نزولی، تصحیحی کامل بین A تا B در نقطه C وجود ندارد.

چنگال های “اندرو” (اندری) ، تکنیکی برای استفاده از روند ها می باشد. “آلن اندری” ابداع کننده این روش اعتقاد داشت خطوط روند کلاسیک کارایی بالایی در بازارها ندارند و خطوط روندی که از نقاط و پیوت های بیشتری می گذرد بسیار کاربردی تر می باشد. در عین حال بر مبنای این خط مرکزی باید تمامی نوسانات قیمت را در بین دو بال، که کانالهایی را برای قیمت می سازند داشته باشیم.

برای ترسیم یک “چنگال اندرو” تحلیلگر به سه نقطه (پیوت) که آغازگر موج های جدید باشد، نیاز دارد و پس از ترسیم چنگال پیچفورک باید مشاهده نماید که آیا چنگالش سه اصل اساسی ترسیمی را رعایت کرده یا خیر.

همانطور که در شکل زیر مشاهده می شود برای ترسیم یک چنگال پیچفورک به سه نقطه (پیوت) آغاز موج نیاز داریم. نقاط A وC نقش های یکسانی در تغییر جهت قیمت داشته اند و نقطه B نقشی خلاف نقاط A و C برای جابجایی قیمت ایفا می کند. بدین معنی که اگر نقاط A وC روندهای صعودی جاری را تبدیل به روند نزولی کرده اند نقطه B روند نزولی جاری را تبدیل به صعودی کرده است. در ترسیم چنگال صعودی این نقش ها معکوس می شود.

برای ترسیم یک چنگال به سه نقطه نیاز داریم که تا به اینجا با آنها آشنا شدیم. از این نقاط درک کردیم که تغییرات قیمت معمولا به صورت سینوسی و با تصحیح همراه هستند. برای ترسیم خط میانه که بیشترین نوسانات را قیمت حول آن محور داشته است می توان ما بین نقاط B و C را شناسایی کرد(محدوده سبز رنگی که در تصویر بالا بین B و C وجود دارد) و خطی را از نقطه A به این نقطه میانی ترسیم کرد. این خط شیب و زاویه خاصی نسبت به تغییرات قیمت دارد که نوسانات بسیاری حول این محور است. به اندازه شیب خط میانی می توان به موازاتش خطوطی را از نقاط B وC ترسیم کرد. معمولا قیمت مانند شکل، حول این محور و خط میانی بارها نوسان دارد. در عین حال نسبت به قیمت چنگال های بالا و پایین که موازی با خط میانی ترسیم شده عکس العمل نشان می دهد.

الگوی مستطیل بعد از یک روند کاهشی یا افزایشی تشکیل می شود که امتداد خطوط بیشینه و کمینه درون آن موازی- افقی بوده و تشکیل یک مستطیل فرضی را می دهد. حداقل دو بار قیمت ها باید به امتداد خطوط بالایی و پایینی در این الگو برخورد کرده باشد. برای حد سود انتظار داریم بعد از شکسته شدن خط بالایی در روند افزایشی و خط پایینی در روند کاهشی هدف قیمتی جدید به اندازه فاصله درونی دو خط موازی درون الگو پیش روی نماید.

لگوی گوه کاهشی یا افزایشی جزو الگوهایی می باشد که حتما باید در امتداد روند تشکیل شود. اگرچه جهت تشکیل گوه کاهشی یا افزایشی می تواند هم راستا با روند قبل از خود نباشد اما اگر هم راستا باشد درجه اطمینان و اهمیت بیشتری الگو پیدا می کند. در الگوی گوه افزایشی شیب خط امتداد بالایی نقاطی که به هم متصل می شوند باید حتما کمتر از شیب خط پایینی باشد و در گوه کاهشی، شیب خط امتداد پایینی نقاطی که به هم متصل می شوند باید حتما کمتر از شیب خط بالایی باشد. در دو حالت گوه کاهشی و افزایشی باید امتداد دو خط بالایی و پایینی در نهایت به یکدیگر برسند و حالت واگرایی نداشته باشند. در این الگو دو حد سود تعریف می شود. هدف قیمتی حد سود اول به اندازه برابر با اولین حرکت تصحیح قیمت در داخل الگو می باشد که با شکسته شدن یک امتداد انتظار داریم. هدف قیمتی حد سود دوم نیز به اندازه برابر فاصله آغاز روند قبلی تا نقطه تشکیل الگو با شکسته شدن یکی از امتدادها را می توان انتظار داشت.

الگوی پرچم سه گوش مانند الگوی پرچم در میانه یک روند تشکیل می شود با این تفاوت که اتصال خطوط بیشینه و کمینه در داخل الگو موازی نبوده و متقارن می باشند. شیب اتصال خطوط بیشینه و کمینه در این الگو حتما باید زیاد باشد و قبل از آن حتما روند با شیب زیاد داشته باشیم در غیر این صورت یک الگوی مثلث افزایشی را تشخیص داده ایم. در این الگو دو هدف قیمتی داریم، هدف اول مانند شکل اندازه قاعده اولین حرکت تصحیحی داخل الگو می باشد و حد سود دوم به اندازه فاصله آغاز روند صعودی قبلی تا نقطه تشکیل الگو می باشد که با شکسته شدن یکی از خطوط بالایی و پایینی الگو انتظار داریم قیمت پیش روی کند.

الگوی پرچم از امتداد اتصال محدوده ای از تغییرات قیمت در میانه یک روند به وجود می آید که شیبی کم و خلاف جهت روند قبل از خود دارد. این الگو معمولا مدت زمان زیادی پایدار نمی ماند و خیلی زود شکسته می شود. با شکسته شدن امتداد خطوط الگو بازار به اندازه ابتدای روند قبلی تا نقطه آغاز اولین موج الگوی پرچم پیش روی دارد.

الگوی مثلث افزایشی و کاهشی غیر متقارن؛ الگویی می باشد که امتداد خطوط بیشینه و کمینه قیمت مثلثی واگرا را تشکیل می دهد و حداقل سه بار قیمت باید با هر کدام از خطوط بالایی و پایینی برخورد کرده باشد. این الگو معمولا در بازار مبادلات ارز کمیاب می باشد. معمولا این الگو بعد از یک روند تشکیل می شود با اینکه هیچ الزامی به این مورد نیست. حد سود این الگو همانگونه که در شکل دیده می شود به اندازه فاصله آغاز روند قبلی تا نقطه تشکیل الگو می باشد که انتظار داریم با شکسته شدن یکی از امتداد ها، بازار به همین فاصله حرکت کند.

مثلث متقارن یا همسان الگویی دیگر از خانواده مثلث ها می باشد که معمولا بعد از یک روند کاهشی یا افزایشی به وجود می آید گرچه هیچ الزامی برای این مورد وجود ندارد. در این الگو حرکات صعودی و نزولی داخل الگو به حمایت ها یا مقاومت های قبل از خود نمی رسند به همین جهت امتداد این خطوط مثلثی متقارن را ایجاد می کند. با شکسته شدن امتداد نقاط به هم متصل شده بالایی و پایینی در الگو می توان انتظار داشت موج جدید به اندازه فاصله اولین قاعده درونی مثلث پیش روی داشته باشد.

الگوی مثلث افزایشی حالتی از تغییرات قیمت است که قیمت هر بار در صعودهایش در محدوده ای از مقاومت متوقف می شود در حالی که پس از بازگشت از این محدوده مقاومت هر بار به دره یا کمینه قبل از خود نمی رسد. امتداد خطوط پایینی در اتصال به مقاومت بالایی، الگویی می سازد که نشان دهنده آغاز یک حرکت قوی بازار می باشد. تغییرات قیمت معمولا خط مقاومت در این الگو را می شکند و می توان انتظار داشت که به اندازه قاعده اولین حرکت داخل مثلث افزایشی بازار در جهت بالایی افزایش داشته باشد. این الگو معمولا بعد از یک روند افزایشی به وجود می آید با اینکه هیچ الزامی به این روند افزایشی نمی باشد.

الگوی مثلث کاهشی حالتی از تغییرات قیمت است که قیمت هر بار در نزول هایش در محدوده ای از حمایت متوقف می شود در حالی که پس از بازگشت از این محدوده حمایت هر بار به قله یا بیشینه قبل از خود نمی رسد. امتداد خطوط بالایی در اتصال به مقاومت پایینی، الگویی می سازد که نشان دهنده آغاز یک حرکت قوی بازار می باشد. تغییرات قیمت معمولا خط حمایت در این الگو را می شکند و می توان انتظار داشت که به اندازه قاعده اولین حرکت داخل مثلث کاهشی بازار در جهت پایینی کاهش داشته باشد. این الگو معمولا بعد از یک روند کاهشی به وجود می آید با اینکه هیچ الزامی به این روند کاهشی نمی باشد.

الگوی “وی” V با شکسته شدن خط روند تکمیل می شود و میتوان وارد معامله شد. شاخصه اصلی این الگو بازگشت ناگهانی قیمت می باشد و بازگشت های داخل الگو بسیار کوتاه و موقت است. مشخصه دیگر الگوی V شیب زیاد موج آخر حرکت روند قبلی می باشد و بازگشت ها معمولا با همان زاویه ای بر می گردد که بازار با آن شیب حرکت اصلی را آغاز کرده است. حد ضرر در این الگو زیر نقطه زیرین یا رویین V می باشد و حد سود اضافه شده اندازه فاصله نقطه ورود تا نقطه آغاز الگوی V می باشد. در شکل خطوط قرمز رنگ اندازه و هدف قیمتی گرفتن حد سود را به ما نشان می دهند.

الگوهای برگشتی کلاسیک دیگری نیز در بازار وجود دارد که فعلا در بحث ما نمی گنجد و عمومیت و استفاده زیادی ندارد.

در زیر آخرین مثال که الگوی V باشد را می بینید. با شکسته شدن خط روند قبلی بازار از حالت نزولی تبدیل به صعودی شده و هدف قیمتی حد سود نیز تحقق پیدا کرده است.

الگو لوزی نیز در انتهای روند به وجود می آید. بعد از یک روند صعودی یا نزولی در ابتدا شاهد سقف و کف های کوچک هستیم. به مرور دامنه حرکت سقف و کف ها بزرگتر می شود دوباره در اواخر الگوی اندازه سقف و کف ها بزرگتر می شود. با شکسته شدن سقف یا کف الگو وارد معامله می شویم. حد ضرر معامله ورودی از طریق این الگو با لحاظ مقداری فاصله از بالاترین سقف در حالت صعودی و با لحاظ مقداری از پایین ترین کف در حالت نزولی قرار می گیرد. حد سود اول به اندازه فاصله بزرگترین سقف و کف داخل الگو می باشد و حد سود دوم محدوده آغاز روند است.

نمونه الگوی الماس در بازار مبادلات ارز غالبا کم پیدا می شود با این حال می توانید نمونه ای را در نمودار زیر ببینید که با شکسته شدن امتداد خط گردن عمیقترین دره بازار به هدف قیمتی حد سود اول رسیده است.

الگوی 123 (یا ABC) بسیار شبیه به الگوی سقف و کف دوقلو می باشد. با این تفاوت که سقف یا کف دوم به سقف یا کف پیش از خود نمی رسد. با رد شدن قیمت از محدوده بین دو سقف یا دو کف(خط شانه) که در امتداد نقطه B می باشد میتوان انتظار داشت که جهت روند تغییر یابد. حد ضرر معامله ورودی به این الگو با لحاظ مقداری فاصله از نقطه A می باشد. حد سود اول این معامله به اندازه فاصله نقطه A تا B از نقطه شکسته شدن نقطه B می باشد حد سود دوم این معامله نیز نقطه آغاز روند اصلی قبلی است.

در زیر نمونه ای از الگوی ABC را می بینید که با شکسته شدن نقطه B روند نزولی بازار تبدیل به روند صعودی می شود. هر دو هدف قیمتی حد سود اول و دوم در این شکل این مثال دیده می شود.

الگوی سه سقف و الگوی سه کف تشابه بسیاری با الگوی سقف های دوقلو و کف های دوقلو دارد با این تفاوت که به جای دو قله یا دو دره سه قله و سه دره ایجاد شده است. این الگو نیز در انتهای روند ایجاد می شود و شاهد سه سقف یا سه کف در نقاط A، C و E هستیم. دو دره در بین این سقف ها وجود دارد و با شکسته شدن دره ها(نقاط B و D) می توان انتظار داشت بازار از حالت صعودی به نزولی تبدیل شود.

در شکل زیر نمونه ای از الگوی سقف سه قلو را مشاهده می کنید که با شکسته شدن امتداد خطوط B و D بازار یکبار دیگر در نقطه G این خط را لمس کرده و سپس به روند نزولی جدیدی را در پیش گرفته است.

الگوی سقف دوقلو یا الگوی کف دوقلو نیز در انتهای روند صعودی یا روند نزولی تشکیل می شود. در این الگو دو قله داریم که دره ای بین این دو قله ایجاد شده است. تفاوت این الگو با الگوی سر شانه بدین صورت می باشد که سر(قله میانه) را نداریم. با شکسته شدن دره بین دوقله میتوان انتظار داشت که روند تغییر پیدا کند. اغلب موارد با شکسته شدن دره بین دوقله قیمت دوباره به خط دره (نقطه E) باز می گردد اگر چه در بازارهای با فراریت بالا مانند مبادلات ارز امکان برنگشتن قیمت به امتداد دره بین دو قله نیز وجود دارد.

حد ضرر این معامله کمی بیشتر از نقاط A و C می باشد. حد سود اولیه به اندازه فاصله نقاط A یا C تا B می باشد و حد سود دوم از تا نقطه آغاز روند می باشد.

در شکل زیر نمونه ای از الگوی سقف دوقلو را می بینید که با شکسته شدن امتداد خط B بازار یکبار دیگر در نقطه E به این محدوده قیمت رسیده و سپس به روند نزولی خود ادامه داده است. شایان ذکر است دسترسی به هدف قیمتی حد سود اول در شکل زیر نمایان است.

الگوی سر و شانه یا همان Head and Shoulder یکی از معروف ترین الگوهای کلاسیک در بازارهای سرمایه می باشد. این الگو در انتهای یک روند رخ می دهد و روند صعودی را به نزولی و روند نزولی را به صعودی تبدیل می کند.

همانطور که در شکل مشاهده می شود اولین نشانه ایجاد این الگو با شکسته شدن خط روند صعودی به وجود می آید. پس از شکسته شدن خط روند روند نزولی (موجCD) تا حدود قیمت کف یا سقف قبلی که قیمت در محدوده نقطه B بازگشته بوده می رود و از آنجا روند صعودی جدید کوتاه مدتی آغاز می شود. غالبا این روند جدید در نقطه E به محدوده خط روند قبلی که مترادف با نقطه A باشد می رسد و روند جدیدی را آغاز می کند. رد شدن قیمت از خط گردن که امتداد نقاط B و D می باشد نشانگر تغییر جهت روند از حالت صعودی به نزولی یا بالعکس است. نقطه ورود به معامله مناسب بازگشت قیمت برای لمس خط گردن در نقطه G می باشد. در عین حال در بازارهایی مثل مبادلات ارز که فراریت بالا است بسته شدن شمع پشت خط گردن (امتداد B و D) گواهی بر ورود به معامله است.

در صورت آغاز معامله در نقطه G حد ضرر این معامله کمی بیشتر از نقطه C می باشد. حد سود اولیه در این معامله فاصله بزگترین قله یا دره که سر الگو باشد را تا خط گردن اندازه گرفته و به همین میزان انتظار داریم بازار با شکست خط روند در خلاف روند قبلی پیش روی نماید. حد سود دوم این معامله نیز نقطه آغاز روند قبلی می باشد که می توانیم انتظار داشته باشیم بازار تا نقطه آغاز روند قبلی پیش روی نماید.

در زیر نمونه ای از الگوی سر و شانه را می بینید که با شکسته شدن خط گردن در امتداد خطوط B و D بازار یکبار دیگر در نقطه G خط گردن را لمس کرده و سپس به سمت هدف های قیمتی حد سود اول و دوم پیش روی کرده که هر دو این هدف های قیمتی لمس شده است.

الگوهای کلاسیک اشکالی معنی دار تشکیل شده از امواج تغییرات قیمتی در بازار می باشند که از روی تشکیل آنها میتوان موجها یا هدف های قیمتی جدیدی را پیش بینی کرد. در استفاده از الگوها حتما باید تا تشکیل کامل الگو صبر کرد و در نقطه صحیح و پیش بینی شده وارد شد. حتی برای کم کردن احتمال زیان و بالا بردن سود روش هایی وجود دارد که با مدیریت سرمایه بتوان از الگوها بیشترین استفاده و کمترین خطرات را متوجه شد. قبل از تشکیل هیچ الگویی آنرا تکمیل شده فرض نکنید و پس از تکمیل نیز در صورتی که قصد معامله بر اساس الگو را دارید زمان و قیمت مناسب را با شک و تردید از دست ندهید. از ایرادات دیگری که عموما معامله گران مبتدی مرتکب می شوند این است که پس از تشکیل الگو و از دست رفتن قیمت ورود مناسب، وارد بازار می شوند. این مساله خطر بسیاری را برای معاملات و سرمایه ایشان در بر دارد بنابراین اگر با تاخیر به نمودار نگاه می کردید یا الگویی را تشخیص دادید که زمان ورودش از دست رفته بود به هیچ عنوان وارد بازار نشوید.

برای نمونه و آشنایی شما، مثالی از نمودار روزانه یورو به دلار را در چارت زیر مشاهده می کنید. در این مثال سعی شده با ترکیب دروسی که تا به حال آموخته اید با الگوهای شمعی ژاپنی نحوه استفاده از این الگوها آموزش داده شود. دایره A الگوی ادامه دهنده Rising Three Methods را نمایش می دهد که همزمان با برخورد قیمت با 161 درصد فیبوناچی پروجکشن به وجود آمده است. شکسته شدن این الگوی ادامه دهنده با شکسته شدن رزیستنس 161 درصد فیبوناچی پروجکشن روند قبل از آن به وجود آمده و نشان دهنده ادامه روند صعودی می باشد. دایره B الگوی برگشتی Bearish Engulfing را نمایش می دهد که تشکیل این الگوی شمعی ژاپنی همزمان با برخورد قیمت با خط 261 درصد فیبوناچی پروجکشن می باشد. این الگو نشان دهنده پایان روند صعودی و آغاز یک روند نزولی است. به خوبی در نمودار میتوان این تغییر جهت روند را مشاهده کرد. تشکیل الگوهای شمعی ژاپنی در دایره C و D مترادف با محدوده ساپورت هایی در گذشته قیمت بوده است. این محدوده ها به همراه الگوهای شمعی ژاپنی به وجود آمده در آنها، روند کوتاه قبل از خود را از حالت نزولی به حالت صعودی تبدیل کرده اند. در الگوی دایره C یک شمع ژاپنی Long-legged Doji و در دایره D الگوی Bullish Harami Cross دیده می شود. در دایره E الگوی Shooting Star همزمان با رسیدن قیمت به محدوده رزیستنس به وجود آمده است. الگوهای دیگر بازگشتی در این محدوده دیده می شود. این الگو همزمان با رسیدن قیمت به رزیستنس، باعث ایجاد روند نزولی در پایان روند صعودی شده است. در دایره F الگوی Bearish Harami همزمان با برخورد قیمت به میانگین متحرک 55 روزه که حکم رزیستنس را دارد باعث تغییر جهت روند صعودی کوتاه مدت در جهت روند نزولی بلند مدت شده است.

Downside Tasuki Gap

این الگو در میانه روند نزولی به وجود می آید. قبل از تکمیل دو شمع انتهایی الگو، شکاف نزولی همراه با شمع نزولی دیده می شود شمع بعدی با اینکه صعودی می باشد اما تمام محدوده شکاف را پر نمی کند و با بسته شدن در محدوده شمع قبلی یا در محدوده شکاف میتوان انتظار داشت بازار به روند نزولی خود ادامه دهد.

الگوهای بریش Bearish تشکیل شده از یک، دو یا سه کندل در انتهای روند صعودی هستند و علامتی برای تغییر جهت روند از صعودی به نزولی می باشند در ادامه به ترتیب الگوهای تک و ترکیبی نزولی (بیریش) را مشاهده می کنیم.

الگوهای تک شمعی One candle

Hanging Man

الگوی Hanging Man (مرد دارزده) در انتهای یک روند صعودی تشکیل می شود از خصوصیات این الگو سایه پایینی بلند، سایه بالایی کوتاه (وجود نداشتن سایه بالایی) و بدنه ای حداکثر یک دوم سایه پایینی می باشد. در این الگو رنگ بدنه تفاوتی ندارد اما بدنه نزولی (مشکی) قدرت بیشتر این الگو را برای بازگشت روند نشان می دهد.

الگوهای صعودی Bullish تشکیل شده از یک، دو و یا سه کندل در انتهای روند نزولی هستند و علامتی برای تغییر جهت روند از نزولی به صعودی می باشند در ادامه به ترتیب الگوهای تک و ترکیبی صعودی (بولیش) را مشاهده می کنیم.

الگوهای تک شمعی One candle

Hammer

الگوی چکش (الگوی هامر) Hammer در انتهای یک روند نزولی تشکیل می شود از خصوصیات این الگو سایه پایینی بلند، سایه بالایی کوتاه (وجود نداشتن سایه بالایی) و بدنه ای حداکثر یک دوم سایه پایینی می باشد. در این الگو رنگ بدنه تفاوتی ندارد اما بدنه صعودی (سفید) قدرت بیشتر این الگو را برای بازگشت روند نشان می دهد.

بیش از دو قرن پیش در ژاپن برای تحلیل قیمت برنج نمودارهای کندل استیک اختراع شد. عمده این معروفیت و استفاده را ژاپنی ها مدیون “مانهیسا هما” در قرن هفدهم میلادی می باشند حال آنکه بیش از دو دهه نیست که نمودارهای شمعی در غرب رواج یافته است و دلیل عمده ترویج این نمونه نمایش نمودار در غرب نیز مربوط به سیستم های رایانه ای می باشد. از لحاظ ماهیت، کندل استیک ها یا برای ترسیم نمودارها و نمایش قیمت برای تحلیل تکنیکال به کار می روند و یا به صورت منفرد ترکیب و شیوه نمایش آنها، ابزاری برای تحلیل و پیش بینی جهت آینده بازار می باشد. عمده دلیل محبوبیت روزافزون استفاده از این نمودارها بین تحلیلگران، راحتی استفاده و مشخص بودن وضعیت صعودی یا نزولی هر کندل استیک بصورت منفرد می باشد. در فصل 5 توضیحاتی در مورد روش ترسیم نمودارهای کندل استیک ارائه شد.

در این بخش ابتدا به معرفی و نامگذاری کندل استیک ها می پردازیم و سپس کاربرد و معانی الگوهای ترکیبی یا منفرد را توضیح خواهیم داد.

فیبوناچی تایم یا فیبوناچی زمانی ابزاری است که نقاط بازگشت قیمت را بر اساس زمان تعیین می کند از این ابزار به دو روش استفاده می کنند. در روش اول فاصله زمانی دو قله را به عنوان صفر و یک محاسبه میکنند و در نقاطی که زمان به خطوط عمودی1-2-3-5-8 و الی آخر می رسدانتظار ریزش دوباره قیمت را دارند.

در روش دوم مانند مثال بالا، فاصله زمانی پایین ترین قیمت(Low) تا بالاترین قیمت(High) یک موج محاسبه می شود. سپس انتظار می رود در بازه های زمانی1-2-3-5-8 و الی آخر قیمت تغییر جهت بدهد و موج های جدید تشکیل شود.

فبوناچی Fan ابزاری دیگر از گروه ابزارهای فیبوناچی می باشد که بر اساس زاویه روند غالب نقاط بازگشت را از برخورد خط های بادبزن (فن) با قیمت بدست می آورد. در این ابزار نیزدرجه های (درصدهای) 38.2- 50 و 61.8 از اهمیت بیشتری برخوردار هستند.

رسم و استفاده از این ابزار در متاتریدر به علت نقص در رسم درجه های قیمت و نشان ندادن درجه های قیمت روند صعودی کاربرد چندانی ندارد. اما میتوان برای رسم درجه های یک روند صعودی از قسمت Properties و Fibo Levels با منفی وارد کردن درصدهای Description زاویه های مخالف را برای روند صعودی ترسیم کرد.

فیبوناچی Arcs ابزاری از گروه فیبوناچی ها می باشد که درصد های تصحیح و بازگشت یک روند را بصورت کمانی نمایش نشان می دهد درصدهای عمومی مورد استفاده در این ابزار 38.2- 50 و 61.8 درصد می باشند که کمان های برگشت قیمت را نسبت به یک روند صعودی یا نزولی نمایش می دهند.

شکل بالا نمونه استفاده از ابزار فیبوناچی آرک را نمایش می دهد درصدهای 50 و 61.8 در شکل بالا برای روند تصحیح نزولی حکم رزیستنس را ایفا کرده و باعث روند نزولی قیمت شده اند.

فیبوناچی اکسپنشن شباهت بسیار زیادی به فیبوناچی پروجکشن دارد و ادامه یک روند نزولی یا صعودی را تا نقطه پایانش محاسبه می کند. تنها تفاوت آن با فیبوناچی پروجکشن استفاده از دو نقطه به جای سه نقطه است. در یک روند نزولی فیبوناچی پروجکشن درصدهای 61.8- 100- 161.8 و 261 نقاط A تا B را از نقطه آغازین C مورد محاسبه قرار می دادیم تا نقاط D و E بدست بیاید اما در اینجا تنها به درصدهای نقاط A تا B نیاز داریم و با استفاده از درصدهایی که برای فیبوناچی اکستنشن ذکر کردیم انتظار داریم بازار 161.8%- 261.8%- 423.6% از نقطه آغازین حرکت داشته باشد. از همین رو فیبوناچی اکسپنشن را تلفیقی از فیبوناچی اکستنشن و فیبوناچی پروجکشن می دانند. برای رسم فیبوناچی اکسپنشن ابزار خاصی در متاتریدر تعریف نشده است اما میتوان با استفاده از فیبوناچی ریتریسمنت درصدهای بیش از 100 واحد موج اولیه، نقاط بازگشت فیبوناچی اکسپنشن را بدست آورد.

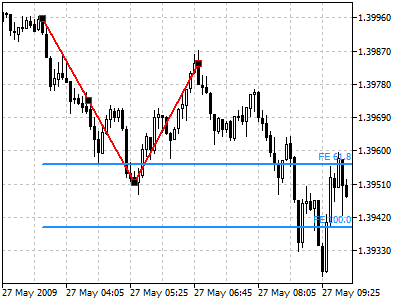

فیبوناچی Projection ابزاری مانند فیبوناچی اکستنشن می باشد و نقاط بازگشت بیش از 100درصد بازگشت هر موج را نمایش می دهد با این تفاوت که میزان بازگشت تصحیح قیمت در یک موج برای بدست آوردن نقاط بالای 100 درصد آن روند اهمیت دارد. متاسفانه ابزار فیبوناچی پروجکشن در متاتریدر به اشتباه Fibonacci Expansion نامگذاری شده است. در حالیکه به لحاظ تعریف علمی این ابزار کاربرد فیبوناچی پروجکشن را نمایش می دهد.

برای استفاده از فیبوناچی پروجکشن ابزار فیبوناچی اکسپنشن متاتریدر را انتخاب می کنیم سپس از یک بیشینه قیمت (در شکل زیر نقطهA) به کمترین قیمت آن روند (نقطهB) خط رسم می کنیم. نقطه سوم که میزان تصحیح قیمت در این روند نزولی می باشد را در نقطه C تعیین می کنیم. بعد از رسم صحیح فیبوناچی پروجکشن انتظار خواهیم داشت قیمت از درصدهای 61.8- 100- یا 161.8 و حتی 261.8 به روند نزولی خاتمه دهد و روند صعودی پیدا کند. به بیان دیگر این درصدها می تواند ساپورت هایی برای بازگشت قیمت باشند. درصدهای 61.8- 100- 161.8 و261 میزان ادامه روند نزولی می باشند که نقطه آغازین محاسبه آخرین نقطه تصحیح روند (نقطهC) می باشد. در شکل زیر دیده می شود بازار نسبت به نقاطی که با فلش مشخص شده (161.8 درصد و 261 درصد) عکس العمل نشان داده است. شایان ذکر است در یک روند صعودی این نقاط بصورت معکوس مورد استفاده قرار میگیرند تا نقاط رزیستنس انتهای یک روند صعودی محاسبه گردد.

فیبوناچی اکستنشن ابزاری است که نقاط بازگشت بیش از 100 درصد هر موج را برای هدف های قیمتی جلوتر بیش بینی می کند. بازار پس از یک موج صعودی یا نزولی در فیبوناچی اکستنشن 161.8%- 261.8%- 423.6% و یا درصدهای محاسباتی بالاتر می تواند بازگشت داشته باشد. همانطور که در شکل زیر دیده می شود بازار پس از یک روند نزولی در تصحیح روند نزولی بازگشتی، تا 161.8 درصد روند نزولی را صعود داشته است. این درصد فیبوناچی اکستنشن به عنوان یک رزیستنس عمل کرده و روند نزولی قیمت را بوجود آورده است.

برای استفاده از فیبوناچی اکستنشن در متاتریدر از همان ابزار فیبوناچی ریتریسمنت استفاده می شود با این تفاوت که درصد های ذکر شده161.8، 261.8 و 423 درصد برای ما دارای اهمیت هستند. در صورتی که این درصد ها بصورت پیش فرض روی فیبوناچی ریتریسمنت وجود نداشت میتوان با رفتن به Fibo ProPerties سپس Fibo Levels در قسمت Description درصدهای فیبوناچی اکستنشن را وارد کنیم.

فیبوناچی ریتریسمنت ساده ترین و کاربردی ترین ابزار از گروه خطوط فیبوناچی ها می باشد. عموما زمانی که بازار در روندی خاص حرکت می کند در بازه هایی تمایل به بازگشت و تصحیح نسبت به قیمت های قبلی دارد اما پس از مدتی تمایل به ادامه روند غالب پیدا می کند. در یک روند صعودی درصدهای تصحیح بازگشت روند در جهت روند صعودی قبل، به ترتیب درصدهای 23.6 – 38.2 – 50 – 61.8 و 100 درصد می تواند باشد.

همانطور که در شکل دیده می شود در یک روند نزولی، خطوط 38.2، 50 و 61.8 برای قیمت حکم رزیستنس را داشته و از ادامه روند صعودی برای مقطعی جلوگیری کرده اند. نکته دیگر در مورد رسم ابزار فیبوناچی ریتریسمنت این است که همیشه از سمت آغاز روند به انتهای روند ترسیم می شود.

انواع ابزارهای فیبوناچی در بازارهای مالی، روشی برای تحلیل بازگشت یا ادامه روند می باشند. از منظری انواع ابزارهای فیبوناچی نقاط حمایت و مقاومت می باشند که با ابزارها و روش های گوناگون رسم می شوند. این سطوح بازگشت بر خلاف حمایت و مقاومت های قبلی که تنها قیمتی خاص را نقطه حساس تلقی می کردند می توانند قیمتی خاص، منحنی روی نموداری، خطی مورب یا زمان خاصی را نقطه حساس حمایت یا مقاومت تعریف کنند. در استفاده از ابزارهای فیبوناچی درصدها اهمیتی فوق العاده دارند. عموم این درصدها از نسبت درصدهای بین اعداد فیبوناچی بدست می آیند. به غیر از چند عدد ابتدای سری اعداد فیبوناچی، هر کدام از اعداد دنباله، تقریبا 1.618 برابر عدد قبل از خود هستند (نسبت طلایی) و هر عدد 0.618 برابر عدد بعد از خود می باشد. این نسبت ها به درصد به ترتیب 161.8 درصد و 61.8 درصد می شوند. درصدهای دیگری نیز مهم هستند که در زیر می آید. تقسیم عدد اول به عدد دوم سری اعداد فیبوناچی یک به یک یا به عبارتی 100 درصد را نشان می دهد. تقسیم عدد دوم به عدد سوم سری اعداد فیبوناچی 0.5 یا به عبارتی 50 درصد را نشان می دهد. در اعداد بالاتر سری اعداد فیبوناچی و تقسیم هر عدد به دو عدد بعد از آن، مشاهده می شود حاصل تقسیم به 38.2 درصد تمایل می کند. در اعداد بالاتر سری اعداد فیبوناچی و تقسیم هر عدد به سه عدد بعد از آن، مشاهده می شود حاصل تقسیم به 23.6 درصد تمایل دارد.

لئوناردو فیبوناچی ریاضیدان قرن 12 میلادی در ایتالیا متولد شد و بزرگترین اثر وی کشف اعدادی طلایی از روی حل مساله ازدیاد تعداد خرگوش ها بود. اعداد طلایی کشف شده توسط این دانشمند را به احترامش اعداد فیبوناچی می نامند. دنباله فیبوناچی با صفر و یک شروع می شود و هر عدد مجموع دو عدد قبلی می باشد …377-233-144-89-55-34-21-13-8-5-3-2-1-1

تا به حال هماهنگی های زیادی بین روابط این اعداد و قوانین طبیعت دیده شده است. نسبت های فیبوناچی در همه جا دیده می شوند، از فاصله حرکت سیاره ها به دور ستارگان تا فاصله حرکت الکترون ها به دور هسته اتم. این اعداد نسبت هایی با یکدیگر دارند که در علم اقتصاد نیز کاربرد دارد. در زیر به بعضی قواعد این اعداد می پردازیم.

H4

با شکسته شدن خط روند کوتاه مدت نشانه هایی مبنی بر اصلاح قیمت در این جفت ارز پدیدار گشته و بررسی آخرین روز مارکت نشان از افزایش ناگهانی قیمت دارد. با قرار گرفتن قیمت در بالای ZOON 61.8% فیبوناچی میتوان احتمال داد که این سطح همچون یک سطح حمایتی عمل نموده و باعث افزایش بیشتر قیمت شود. اما چنانچه قیمت افزایش یابد با برخورد به یکی از سطوح 161.8 یا 261.8 % به دلیل مومنتوم بالای فروشندگان بر خواهد گشت و به روند اصلی خود ادامه خواهد داد.به هر حال به نظر نمیرسد که پوند انگلستان میلی به سقوط در مقابل یورو داشته باشد و همچنان اشتیاق معامله گران به حمایت از پوند بیشتر است. هنوز MACD در زیر خط صفر قرار دارد و کماکان بازار در دست فروشندگان است اما محتمل است برای ساعاتی یا روز نخست بازگشایی مارکت ، قیمت روند صعودی بخود بگیرد. برای افرادی که قصد ورود به پوزیشن BYE را دارند پیشنهاد میکنم تا گذشتن قیمت از منطقه 161.8 % صبوری کنند.

H4

پس از چند روز جدال و سردرگمی در مارکت میتوان دریافت که این جفت ارز مجددا روند نزولی بخود گرفته و فروشندگان با مومنتوم نسبتا بالایی اقدام به فروش AUDUSD نموده اند.با توجه به تشکیل کندلهایی با بدنه کوتاه در ساعات پایانی مارکت احتمال این میرود که یک اصلاح قیمت نیز در راه باشد و با نزدیک شدن قیمت به زون 161.6 فیبوناچی پروجکشن میتوان انتظار داشت که قیمت با برخورد به این سطح اندکی افزایش یابد اما این اصلاح چندان طولانی نخواهد بود و مجددا قیمت روند نزولی خود را طی خواهد نمود. بررسی اندیکاتور ها و اسیلاتور ها نیز نزدیکی قیمت به محدوده اشباع را نمایان میسازد. اما با توجه به اینکه هیچگونه شواهدی دال بر تغییر روند وجود ندارد بنابراین این اصلاح چندان که پیشتر اشاره شد قدرت زیادی نخواهد داشت و باز روند نزولی تداوم خواهد یافت.برای ورود به پوزیشن SELL تا بازگشت قیمت صبور باشید .

در فصل سوم در مورد مکان اندیکاتورها در نرم افزار متا تریدر صحبت کردیم. برای یادآوری، تصویر زیر نشان می دهد که اندیکاتور مووینگ اوریج Moving Average در منوی Insert و زیر منوی Trend در چه مکانی قرار دارد.

پس از باز کردن این اندیکاتور پنجره تنظیمات مشاهده می شود.

از آنجا که محاسبه میانگین متحرک از تغییرات قیمت به دست می آید، تابعی از قیمت و روند بازار می باشد و به لحاظ ساختاری برای پیش بینی آینده قیمت همیشه مقداری از روند عقب تر می باشد. نحوه محاسبه میانگین متحرک بسته به فرمول آن متفاوت است. ساده ترین شیوه محاسبه، میانگین متحرک ساده (Simple Moving Average) می باشد. این میانگین متحرک از آخرین تغییرات قیمت داده می پذیرد. به علت اینکه در بازار مبادلات ارز یا بازارهای دیگر تمامی تغییرات قیمتی (تیک چارت) را نداریم برای سهولت محاسبه از قیمت بسته شدن کندل استیک یا بار چارت برای بدست آوردن میانگین متحرک استفاده می شود. برای محاسبه میانگین متحرک غیر از قیمت انتهایی کندل استیک، میتوان از قیمت آغازین کندل استیک یا بالاترین و پایین ترین قیمت کندل استیک نیز استفاده کرد. در محاسبه میانگین متحرک روش های گوناگونی وجود دارد. ساده ترین و کاربردی ترین آن را در بالا توضیح دادیم اما میانگین های متحرک دیگری نیز وجود دارد که ارزش متفاوتی به داده های قیمت می دهند مانند میانگین های متحرک نمایی – اکسپوننشیال Exponential (کاربر ارزش هر داده قیمت را در این میانگین تایین می کند) میانگین متحرک سطحی Smoothed و میانگین متحرک خطی وزنی Linear Weighted از انواع دیگر هستند که عموما به داده های جدید ارزش و وزن بیشتری برای محاسبه می دهند. به هر حال آنچه مهم است تحقیق و بررسی شما روی میانگین های متحرک گوناگون در بازارهای مختلف (در اینجا ارزهای گوناگون) می باشد.

آمار

وب سایت:

آمار

وب سایت: